Memiliki NPWP adalah langkah awal bagi perusahaan untuk menjalankan bisnis secara legal dan bertanggung jawab. Namun, di balik kemudahan ini, terdapat kewajiban perpajakan yang harus dipenuhi dengan cermat. Artikel ini akan membahas secara detail tentang kewajiban perpajakan perusahaan setelah memiliki NPWP, mulai dari jenis pajak, prosedur pelaporan, hingga strategi mengelola kewajiban pajak secara efektif.

Dapatkan rekomendasi ekspertis terkait PT Lokal vs PT Asing: Perbedaan dan Persyaratan yang dapat menolong Anda hari ini.

Perusahaan yang telah memiliki NPWP diwajibkan untuk memahami dan menjalankan kewajiban perpajakannya dengan benar. Ketidakpahaman atau kelalaian dalam memenuhi kewajiban perpajakan dapat berakibat fatal, mulai dari denda hingga sanksi hukum. Oleh karena itu, penting bagi perusahaan untuk mempelajari dan menerapkan strategi pengelolaan pajak yang tepat agar bisnis dapat berkembang dengan aman dan lancar.

Pelajari secara detail tentang keunggulan Tanggung Jawab Sosial Perusahaan (CSR) untuk PT yang bisa memberikan keuntungan penting.

Pengertian NPWP dan Kewajiban Perpajakan Perusahaan: Kewajiban Perpajakan Perusahaan Setelah Memiliki NPWP

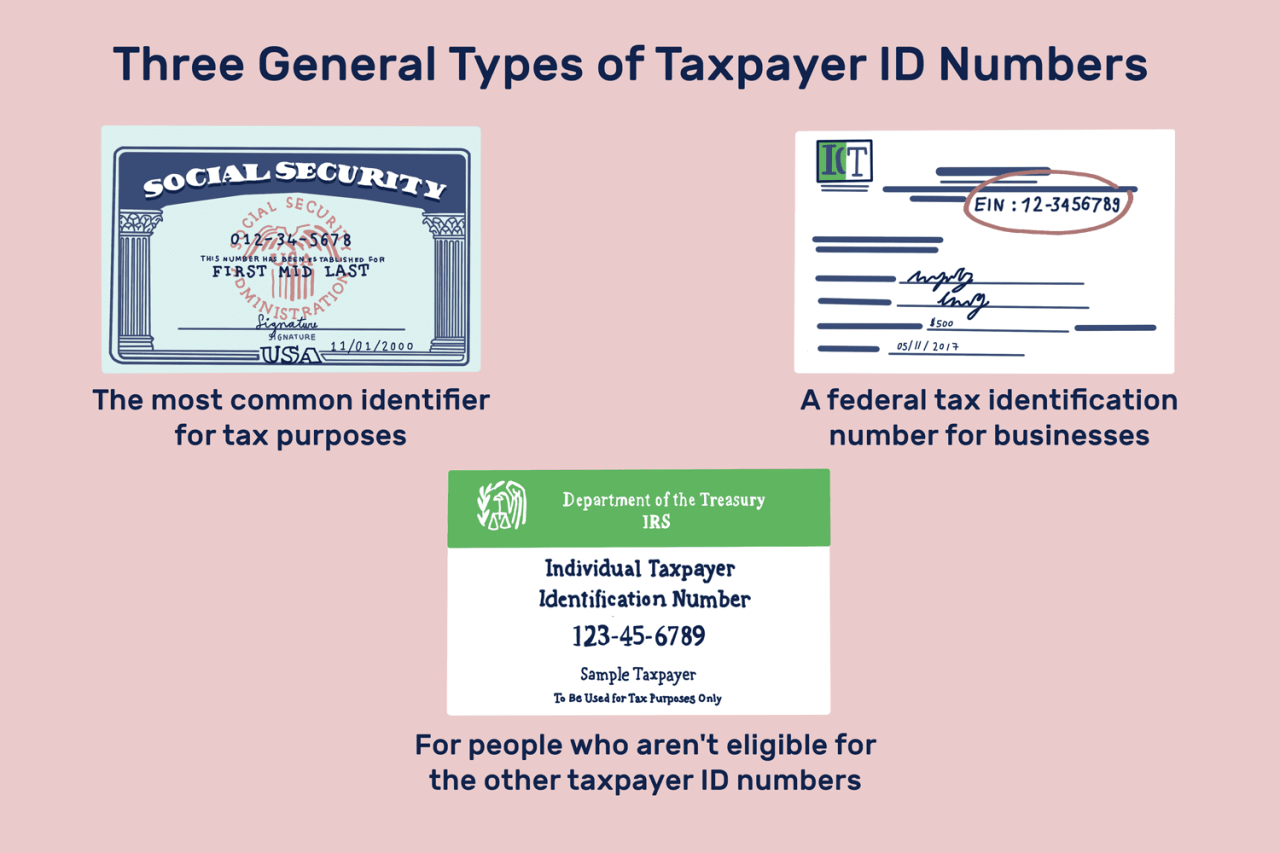

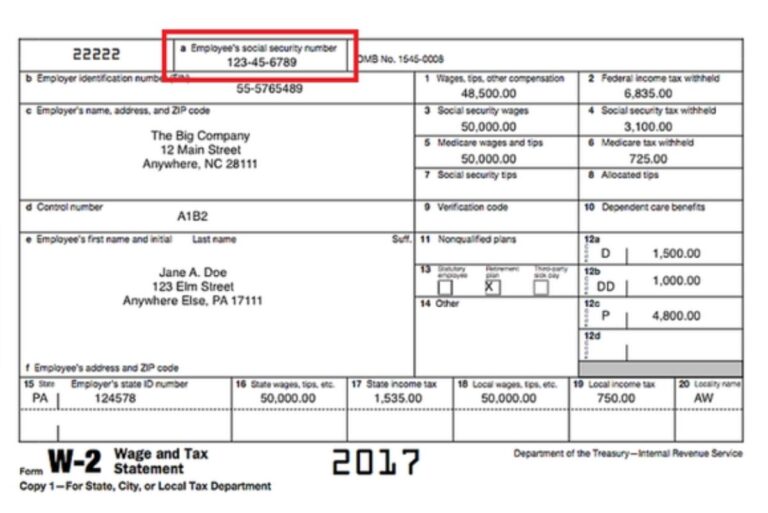

NPWP (Nomor Pokok Wajib Pajak) merupakan identitas wajib pajak yang diterbitkan oleh Direktorat Jenderal Pajak (DJP). NPWP menjadi bukti bahwa perusahaan telah terdaftar sebagai wajib pajak dan memiliki kewajiban untuk membayar pajak sesuai dengan peraturan perundang-undangan yang berlaku.

Tidak boleh terlewatkan kesempatan untuk mengetahui lebih tentang konteks Pembubaran PT: Prosedur dan Akibat Hukumnya.

Jenis Pajak yang Harus Dibayar Perusahaan

Setelah memiliki NPWP, perusahaan memiliki kewajiban untuk membayar berbagai jenis pajak, antara lain:

- Pajak Penghasilan (PPh) Badan

- Pajak Pertambahan Nilai (PPN)

- Pajak Penjualan atas Barang Mewah (PPnBM)

- Pajak Bumi dan Bangunan (PBB)

- Pajak Penerangan Jalan (PJU)

Tabel Jenis Pajak, Dasar Pengenaan, dan Tarif

| Jenis Pajak | Dasar Pengenaan Pajak | Tarif Pajak |

|---|---|---|

| Pajak Penghasilan (PPh) Badan | Keuntungan atau laba yang diperoleh perusahaan | 25% |

| Pajak Pertambahan Nilai (PPN) | Nilai tambah barang atau jasa yang diperdagangkan | 10% |

| Pajak Penjualan atas Barang Mewah (PPnBM) | Nilai jual barang mewah yang diperdagangkan | 10%

|

| Pajak Bumi dan Bangunan (PBB) | Nilai jual objek pajak berupa tanah dan bangunan | Bervariasi, tergantung pada nilai objek pajak dan lokasi |

| Pajak Penerangan Jalan (PJU) | Pemakaian listrik untuk penerangan jalan | Bervariasi, tergantung pada tarif dasar listrik |

Prosedur Perpajakan Perusahaan setelah Memiliki NPWP

Setelah memiliki NPWP, perusahaan wajib memahami dan menjalankan prosedur perpajakan dengan benar. Hal ini penting untuk menghindari sanksi dan memastikan kepatuhan terhadap peraturan perpajakan.

Temukan tahu lebih banyak dengan melihat lebih dalam Peran Notaris dalam Pendirian PT ini.

Langkah-langkah Memenuhi Kewajiban Perpajakan

- Mencatat transaksi keuangan perusahaan secara lengkap dan akurat.

- Membayar pajak tepat waktu sesuai dengan jenis dan tarif pajak yang berlaku.

- Melaporkan pajak secara berkala sesuai dengan jenis pajak dan frekuensi pelaporan.

- Menyimpan dokumen perpajakan sebagai bukti pemenuhan kewajiban.

Prosedur Pelaporan Pajak

Pelaporan pajak dilakukan secara berkala dengan menggunakan formulir dan metode pelaporan yang ditentukan oleh DJP. Berikut beberapa contoh prosedur pelaporan pajak:

Contoh Prosedur Pelaporan PPh Badan

Pelaporan PPh Badan dilakukan setiap tahun dengan menggunakan Surat Pemberitahuan (SPT) Tahunan PPh Badan. SPT Tahunan PPh Badan wajib diajukan paling lambat 3 bulan setelah tahun pajak berakhir.

Ketahui seputar bagaimana Mengenal PT Perorangan: Kelebihan dan Kekurangannya dapat menyediakan solusi terbaik untuk masalah Anda.

Contoh Prosedur Pelaporan PPN

Pelaporan PPN dilakukan setiap bulan dengan menggunakan Surat Pemberitahuan (SPT) Masa PPN. SPT Masa PPN wajib diajukan paling lambat tanggal 20 bulan berikutnya setelah masa pajak berakhir.

Pelajari lebih dalam seputar mekanisme Pengurus PT: Direksi dan Komisaris di lapangan.

Sanksi Pelanggaran Kewajiban Perpajakan Perusahaan

Perusahaan yang melanggar kewajiban perpajakan akan dikenai sanksi sesuai dengan peraturan perundang-undangan yang berlaku. Sanksi yang diberikan dapat berupa denda, kurungan, atau keduanya.

Cek bagaimana Legalitas PT: Akta Notaris, SK Menteri, dan TDP bisa membantu kinerja dalam area Anda.

Jenis Pelanggaran dan Sanksi

| Jenis Pelanggaran | Jenis Sanksi | Besaran Sanksi |

|---|---|---|

| Tidak memiliki NPWP | Denda | Rp 10.000.000

Akhiri riset Anda dengan informasi dari Perpajakan untuk PT: PPh Badan, PPN, dan PPh Pasal 21.

|

| Terlambat membayar pajak | Denda | 2% dari jumlah pajak terutang per bulan atau bagian bulan terlambat |

| Terlambat melaporkan pajak | Denda | Rp 100.000

Periksa apa yang dijelaskan oleh spesialis mengenai Mengurus NPWP untuk Perusahaan di Bandung dan manfaatnya bagi industri.

|

| Melakukan manipulasi data pajak | Denda dan kurungan | Denda: 2x lipat jumlah pajak terutang, Kurungan: 6 bulan |

Contoh Kasus Pelanggaran dan Sanksi, Kewajiban Perpajakan Perusahaan setelah Memiliki NPWP

Contohnya, PT. A didenda sebesar Rp 100.000.000 karena terlambat melaporkan SPT Tahunan PPh Badan. PT. B dikenai sanksi denda sebesar Rp 50.000.000 dan kurungan selama 3 bulan karena melakukan manipulasi data pajak.

Strategi Mengelola Kewajiban Perpajakan Perusahaan

Mengelola kewajiban perpajakan secara efektif dapat membantu perusahaan meminimalkan risiko pelanggaran dan mengoptimalkan pengenaan pajak.

Akhiri riset Anda dengan informasi dari Merger dan Akuisisi PT: Panduan Lengkap.

Strategi Meminimalkan Risiko Pelanggaran

- Membangun sistem pencatatan keuangan yang akurat dan terintegrasi.

- Melakukan konsultasi dengan konsultan pajak untuk memahami peraturan perpajakan yang berlaku.

- Melakukan pengecekan dan verifikasi data pajak secara berkala.

- Menyiapkan tim internal yang kompeten dalam menangani urusan perpajakan.

Strategi Mengoptimalkan Pengenaan Pajak

- Memanfaatkan insentif pajak yang tersedia, seperti tax holiday, tax allowance, dan reinvestment allowance.

- Menerapkan strategi perencanaan pajak yang tepat, seperti memilih struktur bisnis yang optimal dan memanfaatkan pengurangan biaya.

- Mengoptimalkan penggunaan kredit pajak, seperti kredit pajak masukan PPN dan kredit pajak PPh.

Contoh Ilustrasi Pengurangan Beban Pajak

Misalnya, PT. C dapat memanfaatkan tax holiday untuk mengurangi beban pajak selama periode tertentu. PT. D dapat mengoptimalkan penggunaan kredit pajak masukan PPN untuk mengurangi kewajiban PPN yang harus dibayar.

Akhir Kata

Memiliki NPWP membuka pintu bagi perusahaan untuk menjalankan bisnis secara legal dan bertanggung jawab. Namun, dengan kewajiban perpajakan yang melekat, perusahaan perlu memahami dan menerapkan strategi pengelolaan pajak yang efektif. Dengan memahami kewajiban dan strategi yang tepat, perusahaan dapat meminimalkan risiko pelanggaran dan mengoptimalkan pengenaan pajak untuk pertumbuhan bisnis yang berkelanjutan.

Ringkasan FAQ

Apakah perusahaan wajib memiliki NPWP?

Ya, perusahaan wajib memiliki NPWP untuk menjalankan bisnis secara legal.

Telusuri macam komponen dari Aspek Hukum Pendirian PT untuk mendapatkan pemahaman yang lebih luas.

Bagaimana cara mendapatkan NPWP?

Perusahaan dapat mengajukan permohonan NPWP melalui kantor pajak terdekat atau secara online melalui website resmi Direktorat Jenderal Pajak.

Apa saja jenis pajak yang harus dibayar oleh perusahaan?

Jenis pajak yang harus dibayar oleh perusahaan bergantung pada jenis usahanya. Beberapa contohnya adalah Pajak Penghasilan Badan (PPh Badan), Pajak Pertambahan Nilai (PPN), dan Pajak Penghasilan Pasal 21.

Kapan perusahaan harus melaporkan pajak?

Frekuensi pelaporan pajak bergantung pada jenis pajaknya. Misalnya, PPh Badan dilaporkan secara tahunan, sedangkan PPN dilaporkan secara bulanan atau triwulan.